México, DF, a 8 de septiembre de 2009.

Diputado Francisco Javier Ramírez Acuña

Presidente de la Cámara de Diputados del Honorable

Congreso de la Unión

Presente

Por este conducto y para los efectos de lo dispuesto por el inciso H) del artículo 72 y por el párrafo segundo de la fracción IV del artículo 74, ambos de la Constitución Política de los Estados Unidos Mexicanos, y con fundamento en lo establecido por la fracción I del artículo 27 de la Ley Orgánica de la Administración Pública Federal; por instrucciones del presidente de la república, me permito enviar: iniciativa de Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2010.

Al respecto, le comunico que dicha iniciativa se sujeta al procedimiento establecido en el artículo 40 de la Ley Federal de Presupuesto y Responsabilidad Hacendaria, que no le son aplicables las disposiciones de la Ley Federal de Procedimiento Administrativo por ser de carácter fiscal y que en términos de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental, no se publicó en el sitio de Internet de la dependencia referida, toda vez que su publicación anticipada podría comprometer los efectos que se pretenden lograr con ésta.

Sin otro particular, reciba un cordial saludo.

Atentamente

Manuel Minjares Jiménez (rúbrica)

Subsecretario de Enlace Legislativo

Diputado Francisco Javier Ramírez Acuña

Presidente de la Mesa Directiva de la Cámara

de Diputados del Honorable Congreso de la Unión

Presente

En ejercicio de la facultad que le confiere al Ejecutivo federal el artículo 71, fracción I, y en cumplimiento del artículo 74, fracción IV, ambos de la Constitución Política de los Estados Unidos Mexicanos, así como del artículo 7o. de la Ley de Planeación y 40 de la Ley Federal de Presupuesto y Responsabilidad Hacendaria, por su digno conducto, someto a la consideración del Honorable Congreso de la Unión la Iniciativa de Decreto por el que se expide la Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2010.

A continuación se expresan los motivos que sustentan esta Iniciativa, en los cuales, en adición a lo reflejado en los Criterios Generales de Política Económica para la Iniciativa de Ley de Ingresos y el Proyecto de Presupuesto de Egresos de la Federación correspondientes al ejercicio fiscal de 2010, como en años anteriores, se da cumplimiento a los requerimientos establecidos por el precepto de la Ley Federal de Presupuesto y Responsabilidad Hacendaria antes citado.

I. Introducción

Con el objeto de lograr la solidez de las finanzas públicas y contar con los ingresos que se requieren para atender las necesidades de gasto del país, a través de una estructura tributaria equitativa que promueva la competitividad, favorezca la creación de empleos y minimice las distorsiones para obtener recursos, el Ejecutivo federal a mi cargo promovió diversas modificaciones fiscales como parte de la Reforma Hacendaria por los que Menos Tienen, entre las cuales destaca la incorporación de nuevos gravámenes aprobados por esa Soberanía, tales como los impuestos empresarial a tasa única, a los depósitos en efectivo y especial sobre producción y servicios a la realización de juegos con apuestas y sorteos, mismos que entraron en vigor a partir del ejercicio fiscal de 2008, así como diversas modificaciones a otras disposiciones fiscales.

Las citadas medidas tuvieron como propósito continuar con la simplificación tributaria, incrementar la recaudación, reforzar los instrumentos para identificar y combatir la evasión y elusión fiscales, así como fortalecer el sistema tributario.

La reforma anteriormente señalada permitió sentar las bases para que, mediante el pago de contribuciones equitativas y proporcionales, la población transfiera los recursos que se requieren para proveer los bienes y servicios públicos que la misma sociedad valora y demanda. Por ello, el conjunto de reformas propuestas en 2007 por el Ejecutivo federal a mi cargo, marcó el inicio de las transformaciones para renovar integralmente la Hacienda Pública.

Sin embargo, aun cuando el impacto específico de estos nuevos impuestos tomará algún tiempo, a partir de la evidencia del primer año de vigencia de los mismos, a continuación se presentan sus principales resultados y alcances obtenidos considerando los objetivos planteados.

II. Evaluación de los resultados de la aplicación de los nuevos impuestos vigentes a partir del ejercicio fiscal de 2008

1. Impuesto empresarial a tasa única (IETU)

El IETU se introdujo en sustitución del impuesto al activo (IMPAC), como un instrumento tributario flexible, neutral y competitivo, capaz de adaptarse a la necesidad de obtener mayores recursos tributarios con efectividad, equidad y proporcionalidad, que permitiera aumentar la recaudación y establecer bases para impulsar el desarrollo sostenido del país, a través de la eliminación de privilegios fiscales y el combate a la evasión y elusión fiscales.

1.1 Características del impuesto

b) Tiene una base más amplia que el ISR, por lo cual se grava a quienes actualmente pagan un ISR menor en proporción al flujo que generan, lo que origina que la tributación sea más equitativa.

c) Es un impuesto de tipo directo, de aplicación general, con un mínimo de exenciones, que incide directamente en quien paga la retribución a los factores de la producción. Es decir, se diseñó como un impuesto que grava a nivel de la empresa, con una tasa uniforme, el flujo remanente de la empresa que es utilizado para retribuir los factores de la producción, deduciendo las erogaciones para la formación bruta de capital, que comprenden maquinaria, equipo, terrenos y construcciones, además de los inventarios.

d) Su objeto es la percepción efectiva de los ingresos totales por la enajenación de bienes, la prestación de servicios independientes y el otorgamiento del uso o goce temporal de bienes, con independencia de que dichas actividades se realicen o no en el territorio nacional.

e) Opera conforme al principio de origen, ya que no se gravan las importaciones como en el impuesto al valor agregado (IVA), mientras que los ingresos por exportaciones están gravados como en el ISR, por lo tanto, no genera efectos inflacionarios; esto debido a la competencia que enfrentan los productores nacionales procedente de la oferta internacional de bienes y servicios.

La instrumentación del IETU ha permitido alcanzar beneficios, tanto cualitativos al hacer más equitativa la distribución de la carga fiscal, facilitar la fiscalización y promover un adecuado cumplimiento de las obligaciones fiscales, como cuantitativos al aumentar la recaudación.

Entre el primer tipo de beneficios destaca el reestablecimiento del principio de simetría fiscal en el sistema tributario, mediante el cual toda deducción realizada por una persona debe acompañarse de un ingreso gravado por parte de quien recibe el pago; así mismo, la determinación de la base mediante un esquema de efectivo, en contraste con la base de devengado aplicable en el ISR, ha permitido también inhibir la utilización de planeaciones fiscales que buscan disminuir el pago de contribuciones, dotando a la administración tributaria de elementos confiables que facilitan las tareas de fiscalización y control tanto del propio IETU como del ISR e IVA.

1.3 Recaudación

Como parte de los beneficios cuantificables destaca el hecho de que en 2008 se recaudaron 46 mil 586 millones de pesos por concepto del IETU, lo que contribuyó a fortalecer la recaudación federal derivada de los principales impuestos directos.

Como resultado de esta reforma, durante 2008 la recaudación tributaria no petrolera como proporción del producto interno bruto (PIB), se ubicó en 10.0 por ciento, que es el porcentaje más alto logrado al menos desde 1980. Por su parte, la suma del ISR, IETU e impuesto a los depósitos en efectivo (IDE)1 alcanzó un nivel de 5.2 por ciento del PIB, que también representa el mayor porcentaje logrado al menos en los últimos 30 años.

Por otro lado, durante 2008 los ingresos tributarios no petroleros mostraron una importante dinámica, al alcanzar un crecimiento real de 8.2 por ciento respecto a 2007, evolución que tuvo como soporte el aumento real de la recaudación conjunta de los impuestos citados en el párrafo anterior, en 11.4 por ciento, incremento superior que el registrado por la actividad económica de 1.3 por ciento en 2008.

Cabe destacar que la sustitución del IMPAC por el IETU, además de incrementar la recaudación, ha servido para promover la inversión, dado que su estructura permite la deducción total o inmediata de las inversiones, por lo que no distorsiona el costo del capital en beneficio de la competitividad. Además, su recaudación en el ejercicio fiscal de 2008 representó poco más de 2.9 veces la recaudación registrada durante el año anterior por concepto del IMPAC, cuya cifra se ubicó en 15 mil 670 millones de pesos.

Asimismo, se observa que la recaudación del IETU en el ejercicio fiscal de 2008 representó 2 veces la recaudación obtenida en ese año por concepto del impuesto especial sobre producción y servicios (IEPS) a las bebidas alcohólicas y cerveza, y 1.9 veces la obtenida en 2008 por enajenaciones o importaciones de tabacos labrados.

De igual manera, se destaca que durante los primeros siete meses de 2009, los ingresos derivados del IETU, ascendieron a 31 mil 811.7 millones de pesos, lo que representa un avance del 57.4 por ciento sobre la meta anual estimada en 55 mil 408.4 millones de pesos del ejercicio en comento.

Conforme a los resultados anteriores, se puede concluir que el IETU se ha constituido como un impuesto neutral y competitivo que fomenta la equidad y proporcionalidad del sistema tributario, además de proporcionar recursos adicionales de carácter permanente y estable para el financiamiento del gasto público de los tres órdenes de gobierno.

1 La recaudación del IDE se agrupa con la del ISR-IETU debido a que una parte importante de la recaudación del IDE, que es retenida en el sistema financiero, es acreditada por los contribuyentes contra el pago del ISR, principalmente.

2. Impuesto a los depósitos en efectivo

Como parte de las medidas tributarias incluidas en la Reforma Hacendaria por los que Menos Tienen, el Ejecutivo federal propuso a ese hnorable Congreso de la Unión el establecimiento del impuesto contra la informalidad, como un gravamen de control del flujo de efectivo y auxiliar en el control de la evasión fiscal, con impacto en quienes obtienen ingresos que no son declarados a las autoridades fiscales. Durante el proceso legislativo, esa Soberanía aprobó modificaciones en su denominación, designándolo "impuesto a los depósitos en efectivo".

2.1 Características del impuesto

b) La base gravable se constituye por el importe total de los depósitos en efectivo que excedan de 25 mil pesos mensuales acumulables, considerando la suma de los depósitos en todas las cuentas del contribuyente en una misma institución del sistema financiero, los cuales están sujetos a una tasa del 2 por ciento.

c) Es un impuesto que se acredita contra el ISR tanto propio como el retenido a terceros. Además, el saldo remanente se puede compensar contra cualquier contribución federal a cargo del contribuyente y, agotadas las opciones anteriores, si subsiste alguna diferencia se puede solicitar su devolución.

d) Es un gravamen con objetivos extrafiscales y de control, que en materia impositiva permite realizar importantes funciones, como son:

i) Identificar a las personas que obtienen ingresos, por los cuales no pagan ISR.

ii) Lograr que quienes operan en la economía informal y disfrutan de los beneficios del gasto público, también aporten recursos para el pago de los bienes y servicios públicos.

iii) Impulsar el cumplimiento de las obligaciones fiscales en materia de ISR y desalentar las conductas de evasión.

iv) Alentar a los contribuyentes a sustituir el uso de dinero en efectivo por otros medios de pago aceptados por el sistema financiero como son cheques o transferencias electrónicas, ya que estos mecanismos permiten un control del origen y destino de los recursos objeto del depósito.

v) Contribuir al financiamiento del gasto público.

vi) Garantizar un pago mínimo de contribuciones.

vii) Recaudar anticipadamente un porcentaje de las contribuciones.

viii) Depurar y actualizar el padrón de contribuyentes cuyo Registro Federal de Contribuyentes ante las instituciones financieras no sea el correcto.

ix) Detectar ingresos parcial o totalmente omitidos en la declaración de los contribuyentes.

x) Mejorar la efectividad de los actos de fiscalización federal y estatal de los pequeños contribuyentes.

La recaudación del IDE en 2008 se ubicó en 17 mil 700.3 millones de pesos, cifra que corresponde a los cinco primeros meses de vigencia de este impuesto y no incluye el descuento de los montos que los contribuyentes acreditaron, compensaron o bien solicitaron en devolución por el citado ejercicio, por lo que dichos recursos reflejan la recaudación bruta derivada de este impuesto. Se estima que en 2008 la recaudación del IDE que correspondió a personas que operan en el sector informal de la economía ascendió a 1 mil 473.3 millones de pesos.

Es importante destacar que durante los primeros siete meses de 2009, la recaudación bruta observada del IDE asciende a 16 mil 872.9 millones de pesos.

2.3 Principales resultados alcanzados con el IDE

Un análisis de la información de la recaudación del IDE ha permitido al Servicio de Administración Tributaria (SAT) identificar algunos datos estadísticos relevantes respecto a los depósitos en cuentas por parte de personas que no están inscritas en el Registro Federal de Contribuyentes, actualizar mensualmente el padrón de contribuyentes a través de las inconsistencias de los datos registrados en las instituciones financieras, así como obtener información de contribuyentes no localizados o con registros federales de contribuyentes cancelados que continúan realizando alguna actividad económica y por tanto tienen movimientos en sus cuentas bancarias, entre otros.

Como se ha podido observar, el desempeño del IDE ha cumplido con el objetivo extrafiscal de proveer información relevante a la autoridad fiscal para el mejor control de las obligaciones a cargo de los contribuyentes.

3. IEPS a la realización de juegos con apuestas y sorteos

El IEPS aplicable en la realización de juegos con apuestas y sorteos, vigente a partir de 2008, se planteó como un instrumento que busca reducir la asimetría en el tratamiento fiscal entre los ingresos por concepto de premios y otros ingresos sujetos al ISR percibidos por las personas físicas. Además, con dicho gravamen se busca que la industria que opera juegos con apuestas contribuya adecuadamente al financiamiento del gasto público, toda vez que se identificó que la aportación de este sector a la recaudación nacional es reducida comparada con la que obtienen otros países.

3.1 Características del impuesto

b) El impuesto se calcula mediante la aplicación de la tasa del 20 por ciento a la base gravable determinada por la diferencia entre las cantidades percibidas por los participantes, el monto total de las apuestas o el valor que amparen las contraseñas, y los premios pagados o entregados, así como con las cantidades devueltas a los participantes.

Durante el ejercicio fiscal de 2008 se recaudaron por concepto del IEPS a la realización de juegos con apuestas y sorteos 1 mil 451.3 millones de pesos.

Es conveniente destacar que si bien la contribución de este gravamen al total de ingresos tributarios (0.12 por ciento) y a la recaudación del IEPS no petrolero (2.4 por ciento) es reducida, su importancia radica en lograr que la industria del juego participe en la recaudación nacional acorde a su real capacidad contributiva y en que se trata de recursos adicionales que derivan de una fuente estable y permanente de ingresos, que cuenta con amplias expectativas de crecimiento.

Para el ejercicio fiscal de 2009, se tiene proyectado recaudar 1 mil 307.1 millones de pesos; al mes de julio la recaudación del gravamen en comento fue de 855.4 millones de pesos, lo que representó un avance de 65.4 por ciento respecto a la meta anual.

3.3 Principales resultados alcanzados por el IEPS a la realización de juegos con apuestas y sorteos

La introducción de este impuesto ha permitido optimizar el aprovechamiento de una base gravable con amplio potencial recaudatorio, tomando en cuenta que la aplicación de un gravamen de esta naturaleza ha sido una práctica internacional generalizada.

4. Conclusión

Conforme a los resultados anteriormente descritos, se observa que el desempeño individual de los impuestos objeto de análisis es satisfactorio, puesto que han cumplido con los objetivos y propósitos pretendidos.

III. Otras medidas fiscales aprobadas

Como complemento a los nuevos gravámenes incorporados al sistema fiscal mexicano a que se ha hecho mención y derivado de las diversas modificaciones fiscales promovidas por el Ejecutivo federal a mi cargo como parte de la Reforma Hacendaria por los que Menos Tienen, también se aprobaron otras medidas, vigentes a partir de 2008, tendientes al fortalecimiento del marco jurídico tributario y a continuar con la simplificación fiscal. Entre dichas medidas se pueden destacar las siguientes:

1. Código Fiscal de la Federación (CFF)

b) Se previó la responsabilidad solidaria de la persona que tenga conferida la dirección general o la administración única de las personas morales por las contribuciones causadas o no retenidas, cuando se desocupe el domicilio fiscal sin presentar el aviso de cambio correspondiente.

Asimismo, se estableció que los asociantes de una asociación en participación serán responsables solidarios en el cumplimiento de las obligaciones fiscales, en lugar de los asociados, pues son aquéllos quienes representan a dichas asociaciones para los efectos fiscales y en los medios de defensa que se interpongan en materia fiscal, así como de las actividades empresariales que se realizan a través de ellos.

c) Se dotó al SAT de facultades para practicar visitas domiciliarias, conforme al procedimiento establecido en el artículo 49 del CFF, cuando su objeto sea verificar la legal importación, estancia o tenencia de las mercancías de comercio exterior, lo que permite dar mayor efectividad a la actuación de la autoridad en las revisiones que se lleven a cabo en esta materia.

d) Con el objeto de que las facultades de comprobación de las autoridades no se vean limitadas o que fenezca el plazo sin que se pueda recabar la información necesaria para determinar la situación fiscal del contribuyente, se estableció que cuando sobrevenga un caso fortuito o de fuerza mayor que impida continuar con alguna revisión de la autoridad fiscal, se suspenderá el plazo para concluir la visita domiciliaria o la revisión de gabinete hasta que la causa desaparezca. Esta circunstancia se da a conocer al contribuyente en el Diario Oficial de la Federación y en la página de Internet del SAT.

e) Se permitió que las autoridades fiscales proporcionen información de los contribuyentes a otras autoridades como la Comisión Federal para la Protección contra Riesgos Sanitarios de la Secretaría de Salud, para que pueda analizar adecuadamente las solicitudes de marbetes y precintos que presentan los contribuyentes, a la Secretaría del Trabajo y Previsión Social respecto de la participación de los trabajadores en las utilidades de las empresas, así como a la Unidad de Fiscalización de los Recursos de los Partidos Políticos, órgano técnico del Consejo General del Instituto Federal Electoral, en los asuntos contenciosos directamente relacionados con la fiscalización de las finanzas de los partidos políticos.

f) Se incluyó como infracción cuya responsabilidad recae sobre terceros, la conducta de quien asesore, aconseje o preste servicios para omitir total o parcialmente el pago de alguna contribución, excepto cuando el asesor manifieste en la opinión que le dé por escrito al contribuyente, que su criterio puede diferir del de las autoridades fiscales o que su asesoría puede ser contraria a la interpretación de dichas autoridades, estableciéndose una multa de 35 mil pesos a 55 mil pesos a quien cometa esta infracción.

g) Al ser de interés público conservar las empresas y evitar que el incumplimiento generalizado de las obligaciones de pago ponga en riesgo la viabilidad de las mismas y de las demás con las que mantengan una relación de negocios, se estableció que en caso de que un contribuyente sea declarado en concurso mercantil por los tribunales competentes, el cobro del IETU que se genere durante dicho procedimiento se suspenderá desde que haya sido emitida dicha declaración, hasta que se firme el convenio respectivo con los acreedores o sea decretada la quiebra del contribuyente.

h) A efecto de permitir que los ingresos percibidos por una negociación embargada por las autoridades fiscales se utilicen para mantener su operación y evitar que se descapitalice, se estableció que durante la intervención de una negociación antes de enterar en la caja de la oficina ejecutora el 10 por ciento de los ingresos, incluidos los que se perciban a través de transferencias electrónicas y depósitos bancarios, se deben pagar las cantidades por concepto de salarios, créditos preferentes, costos y otros gastos indispensables para la operación de la negociación.

b) Por lo que respecta al cálculo para la determinación del impuesto sobre la renta para personas físicas, a fin de atender a la necesidad de completar la reforma en materia de simplificación identificada en la Declaratoria de la Nación emitida por la Convención Nacional Hacendaria, se integró en una sola tarifa el impuesto y el subsidio y se substituyó el crédito al salario por el subsidio para el empleo.

c) Como una medida de fortalecimiento a las finanzas públicas, se establecieron límites a la deducibilidad de donativos, a fin de evitar la erosión de la base del ISR, con lo cual se permite al Estado que a través del gasto público pueda seguir apoyando a la población de escasos recursos o sectores vulnerables.

d) En adición a lo anterior, como una medida para permitir a las autoridades verificar la procedencia de dinero o de depósitos en cuentas de los contribuyentes, se estableció la obligación de los contribuyentes personas morales de informar al SAT respecto de aquellos préstamos, aportaciones para futuros aumentos de capital o aumentos de capital en efectivo, cuyo monto sea superior a 600 mil pesos y, para el caso de las personas físicas, la de informar respecto de los préstamos, donativos y premios en efectivo mayores al monto antes citado. Cabe mencionar que el efecto que produce el no presentar dicha información es que los contribuyentes deben considerar como ingreso acumulable las cantidades que reciban por los conceptos mencionados.

e) Con la finalidad de brindar claridad en el alcance de las disposiciones que en materia fiscal son aplicables a los fondos de previsión social de sociedades cooperativas, se reformaron diversos preceptos de la Ley del Impuesto sobre la Renta a fin de que éstos se apliquen adecuadamente respecto a límites, requisitos y condiciones para la deducción del gasto de la sociedad cooperativa y la exención del ingreso de los socios cooperativistas y se previó un tratamiento específico para el fondo de previsión social constituido por las sociedades cooperativas, en términos de la Ley General de Sociedades Cooperativas.

En relación con este gravamen y como parte de las medidas tributarias para fortalecer el federalismo fiscal, esa Soberanía aprobó gravar a partir de 2008 con cuotas adicionales a la venta final al público en general de gasolinas y diesel.

Los recursos que por estas cuotas adicionales se obtienen se destinan a las entidades federativas, municipios y demarcaciones territoriales, conforme al mecanismo establecido en la Ley de Coordinación Fiscal.

4. Impuesto sobre tenencia o uso de vehículos

Como una medida de fortalecimiento del sistema federalista mexicano, en virtud de que en la actualidad el impuesto de referencia, a pesar de ser federal, es administrado en su totalidad por las entidades federativas y el 100 por ciento de su recaudación pertenece a las mismas, el Ejecutivo federal a mi cargo planteó a esa Soberanía abrogar la Ley del Impuesto sobre Tenencia o Uso de Vehículos, sin perjuicio de que las entidades federativas que así lo estimaran conveniente pudieran establecer este tipo de contribución con la plena libertad de determinar sus características esenciales y demás requisitos y condiciones que consideraran pertinentes.

Esta medida fue aprobada por esa Soberanía para aplicarse el 1 de enero de 2012.

En tanto entra en vigor la abrogación de la Ley del Impuesto sobre Tenencia o Uso de Vehículos, se aprobaron, a propuesta del Ejecutivo federal a mi cargo, diversas medidas en relación con este impuesto, siendo éstas las siguientes:

b) Se establecieron los mecanismos de ajuste que reconocen el efecto inflacionario en los valores que se toman como base para la determinación del impuesto aplicable a vehículos usados, con el fin de evitar la disminución de los ingresos que perciben las entidades federativas por la recaudación de la citada contribución.

c) Se incrementaron los límites de ingresos de la tarifa aplicable a las motocicletas nuevas, a efecto de que un grupo mayor de contribuyentes que hacen uso de esos vehículos, viera disminuida su carga impositiva, y así facilitar la adquisición de este tipo de vehículos para actividades comerciales, de distribución, de seguridad, entre otras.

Tanto los nuevos gravámenes (IETU, IDE e IEPS a la realización de juegos con apuestas y sorteos), como las demás adecuaciones a la legislación fiscal descritas anteriormente, han sido instrumentos adecuados para lograr un marco tributario más sencillo y equitativo, a la vez que más efectivo en la obtención de recursos.

Sin embargo, considerando la comprometida situación por la que atraviesan las finanzas públicas debido al impacto negativo de un entorno financiero y económico mundial desfavorable, es necesario adoptar medidas tendientes a superar la contingencia económica en el corto plazo, así como seguir avanzando en el fortalecimiento del sistema impositivo. Lo anterior, con el objeto de alcanzar la solidez de las finanzas públicas que permita atender las necesidades de financiamiento a efecto de satisfacer los requerimientos de gasto público cada vez mayores, a través de la consolidación de la estructura tributaria como un instrumento que garantice la viabilidad del crecimiento y desarrollo económicos de largo plazo.

V. Estimación de los ingresos presupuestarios del sector público

En cumplimiento a lo establecido en el artículo 30, último párrafo, de la Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2009, en esta sección se presenta la mecánica de cálculo de la estimación de los rubros de los ingresos contenidos en el artículo 1o de la Ley que se propone en la presente iniciativa.

1. Ingresos petroleros

1.1 IEPS de gasolinas y diesel

Para la estimación del IEPS que se aplica a las gasolinas y diesel, se deben considerar dos elementos fundamentales: el volumen esperado de ventas de estos productos y el precio de venta al público. De esta forma, el IEPS a las gasolinas y diesel es la diferencia entre un precio productor, definido en función de un precio de referencia en el mercado internacional y el precio doméstico predeterminado.

En virtud de que las variaciones del precio internacional se reflejan en el nivel del impuesto, resulta necesario considerar en las estimaciones los precios futuros de las gasolinas y diesel. Para este fin, se realiza una serie de consultas en los mercados más relevantes a nivel internacional sobre las perspectivas de los precios de las gasolinas y diesel para los siguientes meses. De acuerdo con los resultados de tales consultas, se establece una estimación de los precios de dichos productos para el año siguiente.

De esta forma, con los volúmenes estimados de ventas internas, los precios de venta internos y el precio proyectado para el mercado internacional, se estima la recaudación de este gravamen.

1.2 Ingresos propios de Petróleos Mexicanos (Pemex) y derechos a los hidrocarburos

La estimación de los ingresos propios de Pemex se realiza de manera conjunta entre la Secretaría de Hacienda y Crédito Público (SHCP) y el propio organismo descentralizado. Para tal efecto, se requiere de dos tipos de información:

Cabe destacar que el precio de exportación de la mezcla de petróleo se define de acuerdo con lo establecido en el artículo 31 de la Ley Federal de Presupuesto y Responsabilidad Hacendaria.

b) Información interna: Pemex solicita a cada uno de sus organismos subsidiarios la elaboración de las proyecciones relacionadas con sus respectivas áreas de acción: producción, ventas internas, exportaciones, importaciones, precios de venta de sus productos, entre otros elementos.

2. Ingresos no petroleros

2.1 Ingresos tributarios

Para obtener la estimación de los ingresos tributarios no petroleros se consideran los siguientes elementos:

b) Estimación de ingresos para el cierre del ejercicio fiscal de 2009.

c) Marco macroeconómico para 2010.

Para la estimación de todos los impuestos se considera tanto la serie histórica como el cierre de 2009 como base de la estimación. Así, la estimación para 2010 toma en cuenta la elasticidad ingreso real del impuesto de largo plazo, con respecto a la actividad económica, y el marco macroeconómico de 2010. Esta estimación denominada "inercial", en su caso, puede modificarse por impactos de reformas o medidas de carácter administrativo y el resultado es el que se plasma en el artículo 1o. de la Ley que se propone en la presente iniciativa.

2.2 Ingresos no tributarios

La información utilizada como base para el cálculo de los ingresos estimados por concepto de derechos no petroleros, productos y aprovechamientos, es proporcionada por las dependencias de la administración pública federal centralizada, conforme a lo dispuesto en los artículos 10 y 11 de la Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2009, 7o. de la Ley Federal de Derechos, así como en el oficio circular número 102-K-012, publicado en el Diario Oficial de la Federación el 24 de febrero de 2009, que establecen que las dependencias deben informar a la SHCP, durante la primera quincena de julio, respecto de los ingresos percibidos por derechos, productos y aprovechamientos durante el primer semestre del ejercicio fiscal en curso, así como de los que tengan programado percibir durante el segundo semestre del año en curso, y en el ejercicio inmediato siguiente.

A través de las direcciones generales de Programación, Organización y Presupuesto de cada dependencia, o sus homólogas, se solicitaron los informes mencionados a las 18 secretarías dependientes del Ejecutivo federal, a la Procuraduría General de la República y a los 75 órganos administrativos desconcentrados adscritos a ellas. Para facilitar el cumplimiento de esta obligación, se requirió la utilización de un formato que despliega la información para cada rubro, desagregada por clave de entero y por mes.

Las estimaciones de ingresos remitidas por las dependencias federales fueron objeto de revisión y en los casos de inconsistencias u omisiones se solicitó su aclaración. En general, las dependencias enviaron a la SHCP la información completa; en caso contrario, se procedió a estimar los rubros faltantes, con base en los registros administrativos del SAT.

Con la información citada, se determinó el importe máximo entre la recaudación estimada por las dependencias para el ejercicio fiscal de 2010 y el resultado de multiplicar el cierre de ingresos de 2009 calculado por las mismas dependencias, por los factores estimados de inflación y crecimiento económico establecidos en los Criterios Generales de Política Económica para la Iniciativa de Ley de Ingresos y el proyecto de Presupuesto de Egresos de la Federación correspondiente al ejercicio fiscal de 2010.

Los ingresos estimados conforme al procedimiento anterior, se programaron por mes, con base en la distribución temporal observada durante el ejercicio inmediato anterior, en la información por concepto de ingreso proporcionada por el SAT.

Para la determinación del monto a ser incluido en la ley que se propone en la presente iniciativa, se aplicaron los siguientes criterios:

Derechos por la prestación de servicios (Ley Federal de Derechos, Título I)

En el caso de los ingresos de las dependencias que principalmente prestan servicios y cuyos ingresos no necesariamente crecen en la misma proporción que la actividad económica, solamente se consideró el aumento estimado en el número de servicios que se prestarán en 2010. Ésta metodología guarda congruencia con el artículo 1o., cuarto párrafo de la Ley Federal de Derechos, que prevé que las cuotas de los derechos se actualizarán cuando el incremento porcentual acumulado del Índice Nacional de Precios al Consumidor desde el mes en que se actualizaron por última vez, exceda del 10 por ciento. Dicha actualización se llevó a cabo en enero de 2009 y, en el periodo comprendido desde ese mes hasta agosto del mismo año, la inflación acumulada aún no rebasa el porcentaje mencionado.

Derechos por el uso o aprovechamiento de bienes del dominio público (Ley Federal de Derechos, Título II)

Los derechos por uso o aprovechamiento de bienes del dominio público de la federación, están vinculados principalmente con actividades productivas, que crecen al ritmo de la actividad económica. Por ello, estos ingresos se estimaron considerando el crecimiento real de la economía esperado para 2010.

Por otra parte, una vez que, en su caso, sean aprobadas las modificaciones, adiciones o derogaciones propuestas en la iniciativa de decreto que reforma, adiciona y deroga diversas disposiciones de la Ley Federal de Derechos, el impacto recaudatorio de la aprobación de las propuestas de dicha iniciativa se incluirá en la Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2010.

Productos

En virtud de que la política de fijación de cuotas por concepto de productos está orientada principalmente a la actualización de las mismas, para realizar la estimación de sus ingresos se aplicó únicamente el factor de inflación esperada.

Aprovechamientos

Si bien la política de fijación de cuotas por concepto de aprovechamientos consiste básicamente en su actualización, también se tomó en cuenta que la prestación de servicios y el uso o aprovechamiento de bienes relacionados con los aprovechamientos, están vinculados principalmente con actividades productivas que crecen conforme la actividad económica. Por ello, en la estimación de los ingresos por concepto de aprovechamientos se aplicaron ambos factores: inflación y crecimiento económico real, esperados para 2010.

3. Ingresos de organismos y empresas de control presupuestario directo

3.1 Comisión Federal de Electricidad (CFE)

Conceptos que integran los ingresos propios:

i) Ingresos por venta de energía eléctrica al usuario final por cada uno de los sectores tarifarios (doméstico, comercial, servicios, agrícola e industrial).

ii) Ingresos netos por la compraventa de energía eléctrica en bloque con Luz y Fuerza del Centro (LFC).

b) Ingresos diversos, se refiere a los ingresos derivados de operaciones no prioritarias del organismo descentralizado.

b) Precios medios y política tarifaria para cada una de las tarifas.

c) Factor de cobranza.

d) Crecimiento del PIB.

e) Tipo de cambio.

f) Inflación esperada.

g) Tasa de interés.

h) Política tarifaria del precio de intercambio para la energía en bloque comercializada entre CFE y LFC.

i) Volumen neto de intercambio entre CFE y LFC.

Los ingresos propios anuales se obtienen de la suma mensual de los ingresos por venta de energía eléctrica al usuario final, de los ingresos netos por la compraventa de energía eléctrica a LFC, de los ingresos por exportación de energía eléctrica y de los ingresos diversos.

Para obtener los ingresos por venta de energía eléctrica al usuario final, de manera mensual, se deben considerar los siguientes parámetros:

b) El volumen de energía eléctrica por tarifa y mes, que se obtiene en función de la elasticidad de la demanda por tarifa, considerando la variación real en el PIB, reportado en los Criterios Generales de Política Económica para la Iniciativa de Ley de Ingresos y el Proyecto de Presupuesto de Egresos de la Federación correspondientes al ejercicio fiscal de 2010.

Para obtener los ingresos netos por la compraventa de energía eléctrica entre CFE y LFC, de manera mensual, se deben considerar los siguientes parámetros:

b) El volumen neto de la compraventa de energía eléctrica entre CFE y LFC, que resulta de la proyección realizada por cada organismo y consensuada por la SHCP.

Los ingresos por exportación de energía eléctrica son calculados a partir de los ingresos observados por dicho concepto en el ejercicio inmediato anterior, actualizados por la variación en el tipo de cambio estimado para el ejercicio que corresponda y reportado en los Criterios Generales de Política Económica para la Iniciativa de Ley de Ingresos y el Proyecto de Presupuesto de Egresos de la Federación correspondientes al ejercicio fiscal de 2010.

Los ingresos diversos (materiales y equipo de desecho, penalización a proveedores y contratistas, por permitir el uso de torres y postes, recuperación de seguros, entre otros) son calculados a partir de los ingresos observados en el ejercicio inmediato anterior, actualizados por la variación en la inflación anual promedio estimada para el ejercicio que corresponda y reportada en los Criterios Generales de Política Económica para la Iniciativa de Ley de Ingresos y el Proyecto de Presupuesto de Egresos de la Federación correspondientes al ejercicio fiscal de 2010.

3.2 Luz y Fuerza del Centro

Conceptos que integran los ingresos propios:

b) Ingresos diversos, se refiere a los ingresos derivados de operaciones no prioritarias del organismo descentralizado.

b) Precios medios y política tarifaria para cada una de las tarifas.

c) Factor de cobranza.

d) Crecimiento del PIB.

e) Tipo de cambio.

f) Inflación esperada.

g) Tasa de interés.

h) Política tarifaria del precio de intercambio para la energía en bloque comercializada entre CFE y LFC.

i) Volumen neto de intercambio entre CFE y LFC.

Los ingresos propios anuales se obtienen de la suma mensual de los ingresos netos por venta de energía eléctrica a usuarios finales, más los ingresos diversos. Los ingresos netos se obtienen de restar a los ingresos brutos por la venta de energía eléctrica al usuario final los pagos a CFE por la compraventa neta de energía eléctrica.

Para obtener los ingresos brutos por venta de energía eléctrica al usuario final, de manera mensual, se deben considerar los siguientes parámetros:

b) El volumen de energía eléctrica por tarifa y mes, que se obtiene en función de la elasticidad de la demanda por tarifa, considerando la variación real en el PIB, reportado en los Criterios Generales de Política Económica para la Iniciativa de Ley de Ingresos y el Proyecto de Presupuesto de Egresos de la Federación correspondientes al ejercicio fiscal de 2010.

Para obtener los pagos netos por la compraventa de energía eléctrica entre CFE y LFC, de manera mensual, se deben considerar los siguientes parámetros:

b) El volumen neto de la compraventa de energía eléctrica entre CFE y LFC, que resulta de la proyección realizada por cada organismo y consensuada por la SHCP.

Los ingresos diversos (ventas de desecho, por permitir el uso de postes, intereses y cobros de siniestro, entre otros) son calculados a partir de los ingresos observados en el ejercicio inmediato anterior, actualizados por la variación en la inflación anual promedio estimada para el ejercicio que corresponda y reportada en los Criterios Generales de Política Económica para la iniciativa de Ley de Ingresos y el Proyecto de Presupuesto de Egresos de la Federación correspondientes al ejercicio fiscal de 2010.

3.3 Ingresos del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado (ISSSTE)

Los ingresos propios del ISSSTE se estiman por rama de aseguramiento y para cada uno de los siguientes integrantes de dicho organismo: el ISSSTE-Asegurador, el Sistema Integral de Tiendas y Farmacias y el Sistema de Agencias Turísticas del ISSSTE.

Respecto a los ingresos por venta de servicios, el ISSSTE-Asegurador recibe cuotas del trabajador, del patrón y del Estado. La estimación está basada en las cuotas que establece la Ley del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado, en el incremento del salario básico de cotización (4.0 por ciento) y el número de cotizantes promedio, el cual tiene un incremento de 1.0 por ciento para 2010 con respecto al 2009. Cabe señalar, que en la venta de servicios se incluyen los recursos correspondientes al seguro de cesantía en edad avanzada y vejez como ingresos propios del ISSSTE, así como los ingresos provenientes de las estancias para el bienestar y desarrollo infantil.

Para la calendarización se considera la estacionalidad de los cotizantes, a través de factores históricos mensuales. En el caso del incremento en el salario básico de cotización se toma en cuenta la estacionalidad con la que se van reflejando las revisiones contractuales por entidad u organismo, por lo que se consideran factores históricos mensuales sobre la evolución del mismo. Se debe señalar que la recuperación de la emisión de la quincena 24 (última del año) y los ingresos de las cuotas y aportaciones del último bimestre del año provenientes del seguro de cesantía en edad avanzada y vejez, se recuperan en enero del siguiente ejercicio, por lo cual no se incorporan en 2010.

Los ingresos por la venta de bienes representan la utilidad que se obtiene de venta bruta de la red de tiendas y farmacias menos el costo de ventas. Lo anterior, se estima considerando las expectativas de inflación y el consumo privado para el siguiente ejercicio fiscal, así como el margen de utilidad observado y su tendencia.

En el caso de los ingresos diversos, para los productos financieros se considera la magnitud y acumulación de sus disponibilidades y la tasa de interés promedio esperada según los Criterios Generales de Política Económica para la iniciativa de Ley de Ingresos y el Proyecto de Presupuesto de Egresos de la Federación correspondientes al ejercicio fiscal de 2010, así como los intereses moratorios y recursos que se obtienen por los servicios turísticos.

3.4 Ingresos del Instituto Mexicano del Seguro Social (IMSS)

A partir del ejercicio fiscal de 2003, el IMSS remite a la SHCP el anteproyecto de presupuesto aprobado por su Consejo Técnico, con el fin de que se incluya en la iniciativa de Ley de Ingresos de la Federación que se somete a la aprobación de ese Congreso de la Unión, de conformidad con el artículo 276 de la Ley del Seguro Social.

De este modo, el IMSS remitió a la SHCP el anteproyecto de Presupuesto 2010 del IMSS que fue aprobado por el Consejo Técnico de dicho instituto.

Para estimar los ingresos por cuotas obrero-patronales se estima el número de cotizantes al IMSS (0.95 por ciento), el salario base de cotización (4.26 por ciento) y las cuotas tanto del trabajador como del patrón, por ramo de seguro, para el siguiente ejercicio fiscal conforme a lo establecido en la Ley del Seguro Social y en su correspondiente Reglamento de Cuotas.

Los ingresos por productos financieros se derivan de la inversión y uso de las disponibilidades del IMSS y las tasas de interés del mercado, así como los intereses moratorios y multas.

Para estimar la recaudación mensual se considera la aplicación de las cuotas de financiamiento que prevé la Ley del Seguro Social para los distintos seguros y el comportamiento esperado de las variables institucionales que intervienen en la determinación de las obligaciones de la seguridad social, tal es el caso de los cotizantes, el salario base de cotización, los porcentajes de recaudación y los días de cotización. En el caso de los cotizantes se incluyen los efectos estacionales de ocupación que se registran a lo largo del año y las expectativas de crecimiento en cada periodo. La determinación es realizada con base en un análisis de la recaudación histórica registrada, identificándose para ello comportamientos recurrentes y tendencias regulares, así como la aplicación de convenios suscritos con el IMSS para la prestación de servicios y políticas específicas para la captación de ingresos.

4. Ingresos presupuestarios del sector público de los últimos cinco ejercicios fiscales y proyecciones para los ejercicios fiscales de 2011 a 2015

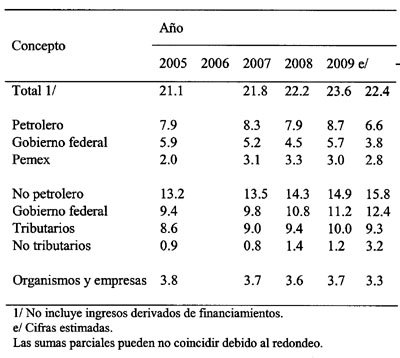

En cumplimiento a lo establecido en el artículo 40, fracción I, inciso b), de la Ley Federal de Presupuesto y Responsabilidad Hacendaria, se presentan los montos de los ingresos presupuestarios del sector público de los últimos cinco ejercicios fiscales:

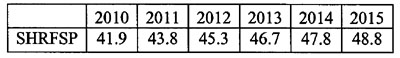

Ingresos presupuestarios del sector público, 2005-2009 (por ciento del PIB)

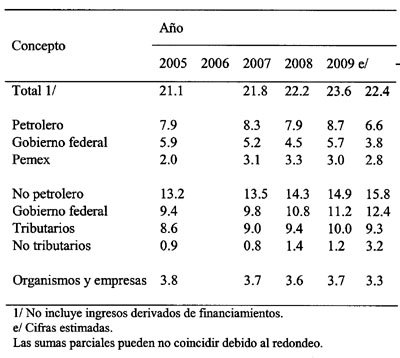

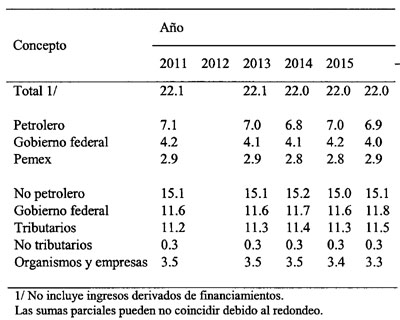

En cumplimiento a lo establecido en el artículo 40, fracción I, inciso c), de la Ley Federal de Presupuesto y Responsabilidad Hacendaria y en el artículo 30 de la Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2009, se presentan las proyecciones de los ingresos presupuestarios del sector público para los ejercicios fiscales de 2011 a 2015:

Proyecciones de los ingresos presupuestarios del sector público, 2011-2015 (por ciento del PIB)

Las estimaciones del periodo 2011-2015, consideran un crecimiento promedio de la economía mexicana de 4.2 por ciento en términos reales, así como una evolución favorable de otras variables macroeconómicas fundamentales como la inflación, el tipo de cambio y las tasas de interés domésticas. Adicionalmente, estas proyecciones incluyen un precio promedio del barril de petróleo crudo de la mezcla mexicana de 60.5 dólares de los Estados Unidos de América y que el esfuerzo de la administración tributaria, al combatir la evasión y elusión fiscales, redundará en ingresos anuales equivalentes a 0.20 por ciento del PIB. Por otro lado, en el contexto internacional, supone que la economía de los Estados Unidos de América alcanza un nivel promedio de crecimiento de 2.7 por ciento real.

5. Gastos fiscales

En cumplimiento a lo establecido en el artículo 40, fracción I, inciso d), de la Ley Federal de Presupuesto y Responsabilidad Hacendaria, se presenta la estimación de gastos fiscales para 2010:

De conformidad con la obligación establecida en el artículo 28 de la Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2009, el 29 de junio del año en curso se entregó el Presupuesto de Gastos Fiscales 2009 a las Comisiones de Hacienda y Crédito Público y de Presupuesto y Cuenta Pública; al Centro de Estudios de las Finanzas Públicas, de la Cámara de Diputados, así como a la Comisión de Hacienda y Crédito Público de la Cámara de Senadores. Además, la información que integra ese Presupuesto de Gastos Fiscales se publicó en la página de Internet de la SHCP.

Cabe señalar que en el Presupuesto de Gastos Fiscales se incluyen las estimaciones de los montos que deja de recaudar el erario federal por concepto de tasas diferenciadas en los distintos impuestos, exenciones, subsidios y créditos fiscales, condonaciones, facilidades, estímulos, deducciones autorizadas, tratamientos y regímenes especiales establecidos en las distintas leyes que en materia tributaria aplican a nivel federal.

En ese sentido, las estimaciones del Presupuesto de Gastos Fiscales pretenden mostrar la pérdida recaudatoria que se presenta en un año, dada la política fiscal aplicable en el mismo, sin considerar los efectos que tal política tendría en ejercicios futuros. Esta situación implica que las estimaciones de cada gasto fiscal no deben considerarse como aproximaciones de los recursos permanentes que se pueden obtener por su eliminación.

Asimismo, el total de los montos de los tratamientos preferenciales que se presentan en el Presupuesto de Gastos Fiscales sólo tiene por objeto aproximar la dimensión de la pérdida fiscal derivada de estos tratamientos. No debe considerarse como potencial recaudatorio ya que, conforme al método de pérdida de ingresos utilizado, las estimaciones se realizan en forma independiente sin considerar el efecto que tendría la eliminación de un tratamiento en la pérdida recaudatoria de otro. La eliminación simultánea de varios o todos los tratamientos preferenciales, no implicaría una ganancia recaudatoria similar a la suma de las estimaciones individuales de los gastos fiscales.

No obstante lo anterior y a manera de aproximación en el Presupuesto de Gastos Fiscales 2009, se reporta que dada la estructura vigente para el ejercicio fiscal de 2010, el monto total del gasto fiscal equivaldría a 502 mil 533.4 millones de pesos (3.98 por ciento del PIB), destacando las pérdidas recaudatorias en el IVA (1.32 por ciento del PIB), en el impuesto sobre la renta empresarial (1.23 por ciento del PIB), y en el impuesto empresarial a tasa única (0.66 por ciento del PIB).

VI. Entorno económico

Durante el primer semestre de 2009 el entorno económico externo continuó adverso, como consecuencia de la marcada crisis financiera internacional que comenzó en 2008, misma que se intensificó en el mes de septiembre de dicho año con la quiebra e intervención gubernamental de algunas instituciones financieras más importantes de Estados Unidos de América. Lo anterior, generó una fuerte contracción de la actividad económica mundial durante el primer trimestre de 2009, la persistente volatilidad en los mercados financieros internacionales, así como la reducción de los flujos de capitales.

La crisis económica y financiera antes descrita es de tal magnitud que se estima que la caída en el PIB mundial observada en 2009 será la más profunda desde la época posterior a la Segunda Guerra Mundial. Aunado a lo anterior, el Fondo Monetario Internacional pronosticó que el volumen de comercio internacional se reducirá en este año en más del 12 por ciento.

Sin embargo, es importante destacar que desde el segundo trimestre del presente año se han comenzado a manifestar señales de estabilización y recuperación en los mercados financieros internacionales, tal es el caso de los Estados Unidos de América cuyos principales indicadores económicos han mostrado dicha estabilidad y, en algunos casos, mejoría. De igual forma, durante el segundo trimestre de 2009 algunos países industrializados que habían tenido caídas en su PIB como Japón, Alemania y Francia registraron una moderada expansión con respecto a los meses de enero a marzo de este año. Por ello se anticipa una recuperación modesta y gradual de la actividad económica mundial a partir del segundo semestre de 2009.

En el caso de México, durante el primer semestre de 2009, el valor real del PIB disminuyó a una tasa anual de 9.2 por ciento; asimismo, la producción industrial y la oferta de servicios se contrajeron a tasas anuales del 10.7 y 9.0 por ciento, respectivamente en tanto que la producción agropecuaria aumentó en 1.3 por ciento.

En el segundo trimestre de 2009 la contracción anual del PIB de 10.3 por ciento fue mayor a la registrada en el trimestre previo de 8.0 por ciento, como reflejo del menor dinamismo de la actividad económica mundial y de los efectos de la influenza A/H1N1. Sin embargo, la caída en términos trimestrales del 1.1 por ciento fue significativamente menor que la del 5.8 por ciento observada en el primer trimestre de este año. Cabe destacar que la epidemia de influenza tuvo un efecto negativo estimado del 1.1 por ciento sobre el crecimiento del segundo trimestre del año, por lo que en ausencia de ésta el PIB total habría registrado una variación trimestral, es decir del segundo trimestre contra el primer trimestre, cercana al 0 por ciento. Al respecto, se prevé que dicha contingencia reducirá el crecimiento del PIB de México en 0.3 puntos porcentuales durante 2009.

Como resultado de las reformas estructurales presentadas por el Ejecutivo federal a mi cargo, tales como la Hacendaria y la Energética; de la creación del Fondo Nacional de Infraestructura, así como de las políticas anticíclicas instrumentadas por el gobierno federal, tanto el consumo público como la inversión pública, particularmente, continuaron expandiéndose a ritmos relativamente acelerados, amortiguando parcialmente la contracción del resto de los componentes de la demanda agregada. Así, durante el primer semestre del año, el gasto programable y el de inversión registraron tasas de crecimiento anual del 14.5 y 73.4 por ciento, respectivamente, y del 6.9 y 21.2 por ciento al excluir la inversión de Pemex.

Es importante mencionar que a pesar de que durante el segundo semestre del 2009 se esperan caídas de la tasa anual en el PIB, las contracciones serán menores a las observadas en el primer semestre del año y los resultados secuenciales en cifras ajustadas por estacionalidad serán positivos en el tercer y cuarto trimestres.

De acuerdo con estas condiciones, se estima que durante 2009 el PIB de México disminuirá a un ritmo anual del 6.8 por ciento. Se proyecta que el consumo se reduzca a una tasa anual del 6.8 por ciento, y que la formación bruta de capital disminuya a una tasa anual del 14.2 por ciento, resultado relacionado de forma significativa con la reducción en la inversión del sector privado. Se prevé que durante 2009 el valor real en pesos de las exportaciones de bienes y servicios se contraiga a un ritmo anual del 21.6 por ciento. La evolución de los componentes de la demanda agregada en 2009 induciría una reducción anual del 12.3 por ciento en la oferta agregada. Esta proyección se sustenta en las disminuciones anuales del 6.8 y 23.7 por ciento que, se anticipa, tendrán el PIB y las importaciones de bienes y servicios, respectivamente. Además, se prevé que al cierre de este año la inflación general se ubique alrededor del 4.3 por ciento.

Se prevé que en el 2010 las condiciones económicas y financieras internacionales serán más favorables que las registradas en 2009, aún y cuando se estima que no regresarán completamente a los niveles observados antes de la crisis internacional. Los mercados financieros han registrado una recuperación en los meses recientes y las economías de los principales países industrializados parecen haber detenido su caída. Una vez que se confirmen estas tendencias y los resultados de las empresas no muestren una mayor debilidad, los agentes económicos podrán retomar la confianza, que junto con una normalización gradual en la disponibilidad de financiamiento en los países industrializados, llevará a un repunte paulatino en el gasto de consumo personal y la inversión. No obstante, es importante mencionar que se anticipa que la recuperación en la economía global será moderada.

De acuerdo con las proyecciones de los analistas encuestados en agosto de 2009 por Blue Chip Economic Indicators, el PIB de Estados Unidos de América durante 2010 crecerá a un ritmo del 2.3 por ciento. La recuperación en el ritmo de crecimiento de esa economía será gradual, comenzando en el segundo semestre de 2009 y acelerándose durante el 2010.

Se espera que la recuperación de la actividad industrial de Estados Unidos de América, que se reflejaría en una expansión de sus exportaciones, y el repunte paulatino de la demanda interna se traduzca en un crecimiento moderado de la economía nacional. En concreto, se estima que durante el ejercicio fiscal de 2010 el valor real del PIB de México registrará un crecimiento anual del 3.0 por ciento. La expansión económica de nuestro país induciría un aumento en las importaciones de bienes y servicios del 6.5 por ciento, de tal manera que el valor real de la oferta agregada registraría un crecimiento anual del 4.0 por ciento.

Como consecuencia de la recuperación de la producción industrial en Estados Unidos de América, se calcula que en el 2010 el valor real de las exportaciones de bienes y servicios se incremente a un ritmo anual del 6.0 por ciento. Asimismo, se estima que los componentes de la demanda interna también tendrán un repunte. En síntesis, se prevé que la inversión y el consumo se incrementarán a tasas anuales del 4.0 y 3.2 por ciento, respectivamente.

El escenario económico que se anticipa para el 2010 contempla que la inflación se ubicará alrededor del 3.3 por ciento, es decir, dentro del rango previsto por el Banco de México.

El panorama macroeconómico esperado para el próximo ejercicio fiscal no está exento de riesgos que podrían alterar las trayectorias anticipadas. Dentro de éstos se encuentran los siguientes:

• Condiciones financieras internacionales. El escenario de mediano plazo contemplado supone que las condiciones de acceso a los mercados internacionales de capital mejorarán en el 2010. Asimismo, se considera que las condiciones crediticias en Estados Unidos de América para las familias y las empresas se normalizarán a lo largo del próximo año. Una alteración significativa en estas condiciones repercutiría de forma directa sobre las proyecciones de inversión y crecimiento contempladas para México.

• Que la plataforma de producción petrolera del país disminuya de forma más pronunciada que lo anticipado o que haya una reducción importante en los precios internacionales de dicho hidrocarburo.

En línea con la estrategia para el manejo de la deuda pública establecida en el Programa Nacional de Financiamiento del Desarrollo 2008-2012, la política de crédito público busca satisfacer las necesidades de financiamiento del gobierno federal al menor costo posible, asegurando al mismo tiempo la sana evolución de las finanzas públicas y el desarrollo de los mercados financieros nacionales.

En congruencia con lo anterior, la política de crédito público implementada por el Ejecutivo federal a mi cargo ha puesto un énfasis especial en fortalecer la estructura de la deuda pública para limitar los riesgos en las finanzas públicas derivados de perturbaciones en los mercados nacionales e internacionales. Las acciones realizadas han estado dirigidas a extender el plazo promedio del vencimiento de los pasivos, aumentar el porcentaje de deuda pública a largo plazo y con tasa fija, así como mejorar la mezcla de la deuda pública al disminuir la participación de la deuda pública externa dentro de la deuda pública total.

Esta política ha mostrado sus beneficios en la actual coyuntura económica ya que ha permitido que el costo financiero de la deuda pública se mantenga en una trayectoria estable y predecible a pesar de la magnitud de los choques externos que ha enfrentado la economía del país. Lo anterior se refleja en la evolución de distintas variables financieras desde octubre de 2008 a razón de la crisis económica, financiera y de confianza en los mercados a nivel global.

Asimismo, la política de la deuda pública durante la presente administración ha pasado de estar exclusivamente enfocada al manejo de riesgos, a ser un agente estratégico para el desarrollo y buen funcionamiento de los mercados financieros del país. En este sentido, en materia de deuda interna se ha implementado una estrategia con base en tres principales líneas de acción: (i) fortalecer la liquidez y eficiencia de los bonos a tasa fija en sus distintos plazos; (ii) desarrollar el mercado de títulos indexados a la inflación (Udibonos) y consolidar la curva de tasas de interés reales, y (iii) mejorar la eficiencia del mercado local de deuda a través del fortalecimiento de su microestructura.

Para alcanzar los objetivos anteriores se ha utilizado una amplia gama de los instrumentos con los que cuenta la política de deuda pública tales como operaciones de permuta, reapertura de emisiones, modificaciones en la estructura de colocación de los valores gubernamentales y la realización de operaciones de recompra, las cuales han contribuido a la construcción de emisiones más líquidas y a una mejor formación de precios lo que contribuye a mejorar el costo de financiamiento del gobierno federal.

Por su parte, en materia de manejo de la deuda pública externa se ha logrado acceder a los mercados internacionales de capital en condiciones competitivas, así como fortalecer los bonos o instrumentos de referencia del gobierno federal, además de ampliar y diversificar la base de inversionistas. Las acciones realizadas en materia de deuda pública externa han incluido operaciones de intercambio y recompra de bonos, emisión de títulos opcionales y la emisión de bonos globales.

De igual manera, es importante hacer mención de la política de deuda que se ha seguido durante estos últimos meses, la cual ha estado orientada a asegurar la liquidez y el funcionamiento adecuado de los mercados financieros locales ante la crisis financiera internacional. A partir de octubre de 2008 se experimentaron en todo el mundo periodos de extrema volatilidad financiera que contagiaron a los mercados financieros a nivel mundial y afectaron su funcionamiento. En particular, la incertidumbre y mayor aversión al riesgo en los mercados provocaron una reducción importante en la demanda de los instrumentos de largo plazo, generando distorsiones en precios y presiones sobre la curva de rendimientos. Ante este panorama, en el ámbito de la política de crédito público se realizaron un conjunto de medidas encaminadas a mantener las condiciones de liquidez en el mercado, entre las que destacaron las modificaciones al programa de subasta de valores gubernamentales en el último trimestre del año así como el anuncio de la realización de operaciones de recompra de valores por un monto de hasta 40 mil millones de pesos.

Las acciones antes descritas se dirigieron a disminuir el volumen de instrumentos de largo plazo aumentando los de corto plazo para adaptar la oferta de valores a las condiciones que imperaban en esos momentos y propiciar de esta manera una mayor liquidez en el mercado, lo cual se logró con éxito ya que a finales de 2008 las condiciones necesarias para el buen funcionamiento del mercado se habían reestablecido. En este entorno, la política de crédito público durante el transcurso de 2009 ha mantenido un alto grado de flexibilidad para adaptarse a las condiciones de los mercados financieros y se han seguido realizando las acciones requeridas para propiciar la liquidez y la operación normal en los mercados locales.

Por otra parte, en el ámbito externo, durante este año en la mayoría de los países desarrollados y en los mercados emergentes, las necesidades de financiamiento se han incrementado de manera importante en respuesta a los costos asociados a los rescates de los sistemas financieros y a la caída en los ingresos tributarios, ambos derivados de la disminución en la actividad económica, lo cual ha exacerbado la escasez global de crédito aumentando la aversión al riesgo de los inversionistas, lo que se ha traducido en menores flujos de crédito a los países emergentes.

Ante este panorama la estrategia en materia de deuda pública externa ha estado enfocada a mantener la presencia del país en los mercados internacionales, dando un seguimiento continuo a su evolución con el fin de aprovechar oportunidades de financiamiento que se presenten en condiciones de costo eficientes. Al mismo tiempo, se ha incrementado la captación de recursos de los organismos financieros internacionales aprovechando su asistencia técnica y experiencia acumulada en el manejo de programas y proyectos, especialmente en materia de desarrollo social, vivienda e infraestructura.

Como resultado de la estrategia instrumentada para el manejo de la deuda pública, se ha continuado fortaleciendo la estructura de los pasivos públicos. La evolución de los principales indicadores de riesgo de deuda son una muestra clara de lo alcanzado: al cierre de junio de 2009 la deuda pública neta del gobierno federal, como proporción del PIB, representó el 25.5 por ciento; además, dentro de la deuda pública neta total del gobierno federal sólo el 17.4 por ciento está denominada en moneda extranjera. De igual manera el plazo promedio de los valores gubernamentales en el mercado interno es de 6.2 años y el 55.9 por ciento de éstos son a tasa fija y de largo plazo. Asimismo, se estima que el costo financiero neto total del gobierno federal para 2009 se ubicará al cierre del año en 2.0 por ciento del PIB, 0.2 puntos porcentuales menos que lo registrado en promedio en el periodo 2000-2006.

La evolución reciente en los mercados financieros globales señala una mejoría gradual en sus condiciones de funcionamiento y liquidez. En esa tesitura, la política de deuda pública para 2010 mantendrá un alto grado de flexibilidad para adaptarse al desenvolvimiento de los mercados y satisfacer las necesidades de financiamiento del gobierno federal, tanto en el mercado interno como en el externo, en el que se buscará una combinación de costo y riesgo aceptable a efecto de aprovechar toda la gama de opciones de fuentes de recursos a las que se pueda acceder de forma eficiente. De igual forma, la política de crédito público para el próximo año seguirá de cerca la evolución de los mercados de deuda locales garantizando la realización de acciones en forma oportuna para asegurar en todo momento su liquidez y buen desempeño.

De acuerdo con lo anterior, en el paquete económico propuesto por el Ejecutivo federal a mi cargo para el ejercicio fiscal de 2010 se plantea un monto de endeudamiento neto externo para el sector público de 8 mil millones de dólares de los Estados Unidos de América, el cual incluye el monto de endeudamiento neto externo que se ejercería con organismos financieros internacionales. Adicionalmente, en la presente Iniciativa se solicita un monto de endeudamiento interno neto del gobierno federal por 340 mil millones de pesos. Estos montos son congruentes con las metas fiscales delineadas en el proyecto de Presupuesto de Egresos de la Federación para el Ejercicio Fiscal de 2010, en el cual se establece un déficit del sector público presupuestario, que resulta de un déficit del gobierno federal de 296 mil 714.6 millones de pesos y un déficit de los organismos y entidades del sector público por un monto de 26 mil 655.3 millones de pesos. Cabe mencionar que el monto de endeudamiento interno neto requerido para el gobierno federal es mayor a su déficit presupuestario, debido a que, por las características propias de ciertos valores gubernamentales, el flujo de efectivo que se obtiene de su colocación resulta generalmente menor a su valor nominal.

Asimismo, cabe destacar que con el propósito de contar con mayor flexibilidad en el manejo de la deuda pública del sector público federal, se propone mantener las atribuciones conferidas al Ejecutivo federal y a las entidades paraestatales de control presupuestario directo, para incurrir en un mayor endeudamiento externo al monto previsto en esta Iniciativa, por un importe equivalente al menor endeudamiento interno en relación con el importe de la autorización que se solicita. De igual forma, se proponen atribuciones para incurrir en mayor endeudamiento interno al monto autorizado, por un importe equivalente al menor endeudamiento externo conforme a la autorización solicitada. Con esta propuesta se podrían aprovechar las condiciones favorables que se llegasen a presentar en los mercados financieros nacionales e internacionales, para realizar operaciones de financiamiento o de canje de pasivos internos por externos y viceversa, en mejores condiciones para efectos de manejo de riesgos asociados a la deuda pública o para el desarrollo de los mercados locales.

La política de deuda pública del gobierno federal para 2010 contempla las líneas de acción para la deuda pública interna y externa que se exponen a continuación.

Deuda pública interna

La política de crédito público en materia de deuda pública interna para el 2010 estará dirigida a asegurar en todo momento el buen funcionamiento y la liquidez del mercado de deuda local, para lo cual se instrumentará una estrategia de colocación que haga compatibles los requerimientos de financiamiento del gobierno federal con la demanda de valores gubernamentales por parte de los inversionistas. Asimismo, toda vez que las condiciones lo permitan, se realizarán acciones encaminadas a seguir con la promoción del desarrollo del mercado local a través de una política de colocación que favorezca una sana evolución y comportamiento de la curva de rendimientos gubernamentales, aprovechando la generación de ahorro de largo plazo.

Los elementos principales de la estrategia de deuda interna para el 2010 son los siguientes:

ii. Fortalecer la parte larga de la curva de tasas gubernamentales conforme las condiciones del mercado lo permitan.

iii. Fomentar un mayor desarrollo del mercado de instrumentos a tasa real a partir de la mayor demanda por estos instrumentos, derivado de la reforma de pensiones del ISSSTE.

Se continuará con las acciones necesarias para fortalecer la liquidez y eficiencia del mercado de deuda gubernamental. Asimismo, con el fin de propiciar la liquidez y eficiencia de los Bonos a Tasa Fija, se seguirá con la instrumentación de una política de reapertura de emisiones, y conforme evolucionen las condiciones del mercado, se incrementará la colocación de instrumentos de largo plazo. En forma complementaria, se realizarán operaciones de permuta y recompra en cualquier sector de la curva de rendimiento, a fin de buscar el fortalecimiento de la parte de largo plazo de la misma.

Asimismo, se realizarán acciones encaminadas al fortalecimiento de la curva de tasas de interés reales a efecto de instrumentar una política de emisión que se adapte a la creciente demanda esperada por títulos de largo plazo indexados a la inflación. Lo anterior, derivado de la reforma al sistema de pensiones del ISSSTE, la cual está incrementando la disponibilidad de ahorro de largo plazo a partir de la acumulación de recursos en las cuentas individuales y la adquisición de rentas vitalicias por parte de los jubilados.

Finalmente, durante el próximo año, se instrumentará un programa de colocación directa de títulos gubernamentales entre los pequeños y medianos inversionistas, a través del cual se logrará mejorar las condiciones de acceso y oferta de servicios financieros para una amplia gama de ahorradores pequeños y medianos. Lo anterior permitirá promover el ahorro y fomentar un mayor desarrollo del sector financiero.

Deuda pública externa

Durante el 2010, el gobierno federal recurrirá al endeudamiento externo para complementar las necesidades de financiamiento, diversificando las fuentes de recursos y ampliando la base de inversionistas. La estrategia para el manejo de la deuda pública externa en 2010 está diseñada con un amplio grado de flexibilidad para poder adecuarse al desempeño de los mercados financieros internacionales, los cuales como resultado de la crisis financiera internacional, han experimentado periodos de volatilidad y problemas de liquidez, en un contexto donde todos los países han incrementado sus déficits públicos y la competencia por fondos prestables se ha intensificado. Si bien los acontecimientos recientes indican un reestablecimiento gradual en las condiciones de funcionamiento de los mercados, es necesario que la política de endeudamiento externo del gobierno federal para el 2010 conserve la suficiente flexibilidad para adaptarse a situaciones cambiantes y adversas.

La estrategia de deuda pública externa durante el 2010 tendrá los siguientes objetivos:

ii. Ampliar las fuentes de financiamiento y la base de inversionistas del gobierno federal explorando mercados no tradicionales en condiciones favorables.

iii. Continuar con el uso de productos de financiamiento de organismos financieros internacionales, así como de agencias de crédito bilateral.

En lo que se refiere a la política de endeudamiento con organismos financieros internacionales en 2010 ésta será una parte medular de la estrategia de financiamiento del gobierno federal ya que los mismos constituyen una fuente estable de financiamiento en un contexto de escasez de crédito a nivel global. La contratación de créditos con los citados organismos se orientará hacia aquellos sectores donde su participación pueda generar un importante valor agregado y contribuir a mejorar la eficiencia en la ejecución de los proyectos y fomentar el desarrollo institucional. Adicionalmente se contempla la contratación de financiamientos con las agencias de crédito a la exportación para el financiamiento de programas y proyectos de las dependencias del gobierno federal que son susceptibles de ser financiados por estos organismos bilaterales. De esta forma se busca hacer más eficiente el uso de los recursos externos aprovechando las facilidades de crédito que otorgan estas agencias en el financiamiento de proyectos prioritarios.

Como resultado de las estrategias de deuda pública interna y externa se espera observar la siguiente evolución en los indicadores de la deuda pública: al cierre del ejercicio fiscal de 2010 la deuda pública neta del gobierno federal será de 27.4 por ciento del PIB, en donde la deuda pública externa representará el 20.1 por ciento de la deuda pública total y 5.5 por ciento del PIB.

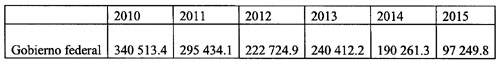

Las necesidades de financiamiento del gobierno federal para el periodo 2010-2015 estarán determinadas por su déficit anual más las amortizaciones de la deuda pública interna y externa. A continuación se presenta el perfil de vencimientos de la deuda pública en dicho periodo con base en los saldos contractuales al 30 de junio de 2009:

Perfil de Amortizaciones de la Deuda Pública del gobierno federal 2010–2015 (Millones de pesos)

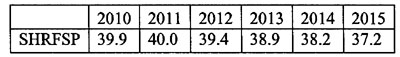

Acorde con los escenarios para las finanzas públicas de 2010-2015 presentados en los Criterios Generales de Política Económica para la Iniciativa de Ley de Ingresos y el Proyecto de Presupuesto de Egresos de la Federación correspondientes al ejercicio fiscal de 2010, se estima que de no adoptarse medidas que eleven permanentemente los ingresos públicos se presentaría en los próximos años una tendencia creciente en el saldo histórico de los requerimientos financieros del sector público (SHRFSP) en términos del PIB, lo que daría lugar a una situación de insostenibilidad en las finanzas públicas.

SHRFSP (inercial)

(Por ciento del PIB)

En contraste, si se aplican las medidas de finanzas públicas requeridas para fortalecer los ingresos públicos, se observaría un incremento en la razón de deuda a producto de carácter temporal y moderado, de forma que rápidamente se regresaría a una tendencia decreciente en la razón de pasivos públicos a producto. }

SHRFSP (con medidas)

(Por ciento del PIB)

Al igual que en años previos, en esta Iniciativa se solicita que el Instituto para la Protección al Ahorro Bancario cuente con la autorización del Congreso de la Unión para realizar operaciones de refinanciamiento, a fin de continuar mejorando gradualmente el perfil de vencimientos de su deuda, reduciendo simultáneamente las presiones sobre el presupuesto de egresos en el mediano y largo plazos. Lo anterior, en cumplimiento a lo establecido en la Ley de Protección al Ahorro Bancario y en atención a las obligaciones del citado Instituto vinculadas a los programas de saneamiento.

Asimismo, en la presente iniciativa se solicita, en los mismos términos autorizados por el Congreso de la Unión para el ejercicio fiscal de 2009, que el Banco Nacional de Crédito Rural, SNC, en liquidación, cuente con la autorización para canjear o refinanciar sus obligaciones financieras en el mercado interno, a fin de hacer frente a sus obligaciones de pago y, en general, para mejorar los términos y condiciones de sus obligaciones financieras, contando para ello con el respaldo del gobierno federal. Dicha autorización resulta indispensable para adecuar, de la mejor manera, el flujo esperado por la recuperación de sus activos con el vencimiento de sus obligaciones, lo que evita incorporar presiones innecesarias en el Presupuesto de Egresos de la Federación para el Ejercicio Fiscal de 2010.

Finalmente, a propuesta del Gobierno del Distrito Federal, se solicita para dicha entidad federativa un techo de endeudamiento neto para el año 2010 de 5 mil 500 millones de pesos, el cual permitirá el financiamiento del Presupuesto de Egresos del Distrito Federal para ese ejercicio fiscal.

VIII. Otras medidas

En primer término, a fin de evitar aumentos desproporcionados en el precio al usuario final del gas licuado de petróleo, se plantea mantener en el artículo1o. de la Ley cuya emisión se propone, la facultad del Ejecutivo federal para fijar precios máximos al usuario final y de venta de primera mano de ese bien.

También se propone conservar en el referido artículo 1o. la posibilidad de reasignar a gasto de inversión una parte de los recursos generados por el derecho sobre hidrocarburos para el fondo de estabilización a que se refiere el artículo 256 de la Ley Federal de Derechos, así como mantener la facultad de la SHCP para emplear recursos del derecho en comento a fin de cubrir la reducción de los ingresos del gobierno federal, así como el costo de los combustibles requeridos para la generación de electricidad durante 2010.

Se propone incorporar en el citado artículo 1o., una disposición que faculte al Ejecutivo federal para continuar con la atención de la problemática social de los ahorradores afectados por la operación irregular de las cajas populares de ahorro y préstamo, misma que ha sido reconocida en el artículo segundo transitorio del "Decreto por el que se reforman y adicionan diversas disposiciones de la Ley que crea el Fideicomiso que administrará el fondo para el fortalecimiento de sociedades y cooperativas de ahorro y préstamo de apoyo a sus ahorradores", publicado en el Diario Oficial de la Federación el 28 de enero de 2004, para lo cual se precisa que en caso de ser necesaria la transmisión, administración o enajenación de los bienes del fideicomiso referido en el primer párrafo del artículo segundo transitorio del decreto mencionado, las operaciones respectivas se registrarán en cuentas de orden, a efecto de no afectar el patrimonio o activos de los entes públicos federales que lleven a cabo tales operaciones.